«Recht freundliche Aussichten»

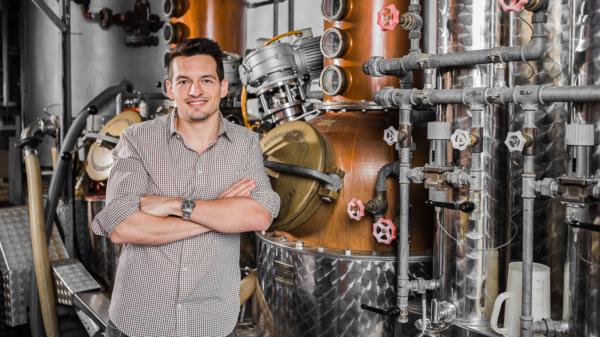

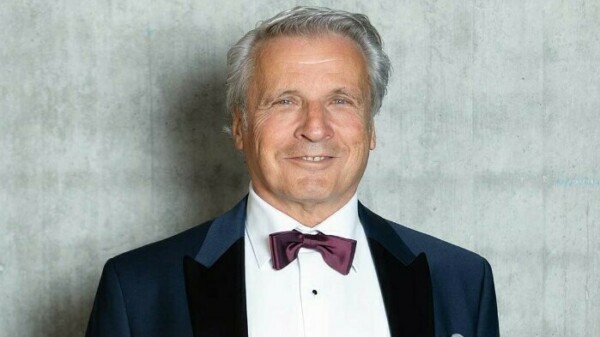

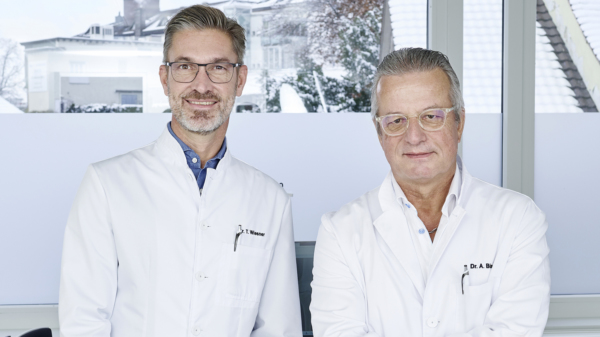

Reto Inauen, können Sie einen kurzen Überblick über die wichtigsten Höhepunkte für die Thurgauer Raiffeisenbanken im 2023 geben?

Wir konnten wiederum deutlich mehr Hypotheken vergeben, um vielen zu helfen, den Traum vom Eigenheim zu verwirklichen. Wir sind dabei im hart umkämpften Markt – und das möchte ich betonen – keine unnötigen Risiken eingegangen. Die Kundeneinlagen und Wertschriftenanlagen sind ebenfalls gestiegen. Ein Highlight war zudem unser intensiviertes Sponsoring, von dem etwa das Kantonalschützenfest profitierte.

Wie hat sich die Zinsentwicklung 2023 auf das Hypothekengeschäft der Thurgauer Raiffeisenbanken ausgewirkt?

Im Thurgau war der Einfluss der Zinswende auf die Immobilienpreise und das Hypothekengeschäft im Vergleich zum Schweizer Durchschnitt eher gering. Der Hauptgrund für das stabile Preiswachstum dürfte sein, dass Wohneigentum bei uns noch eher bezahlbar ist als in grossen Zentren wie Zürich. Das Hypothekenvolumen der Thurgauer Raiffeisenbanken hat im vergangenen Jahr um 3,8 Prozent zugenommen, leicht mehr als im schweizweiten Durchschnitt.

Haben sich die Verhaltensweisen und Präferenzen Ihrer Kunden bei Hypothekendienstleistungen im Zuge der Zinserhöhungen im vergangenen Jahr geändert?

Zu Beginn des Anstiegs des generellen Zinsniveaus war eine klare Verlagerung von Fest- zu Saron-Hypotheken erkennbar. Der mit dem Zinsanstieg verbundene Run auf Saron-Hypotheken hat aber im vierten Quartal 2023 eine Trendwende genommen. Es dominieren nun zwei- und dreijährige Festhypotheken, die neben den traditionell häufig nachgefragten fünfjährigen Laufzeiten am meisten nachgefragt werden.

«Die SNB hat viel Handlungsspielraum, aber nur wenig Handlungsdruck.»

Die Inflation hat sich in der Schweiz erfreulich rasch beruhigt und mit der Zinswende gegen unten dürften die Zinsen für den hiesigen Immobilienmarkt bald etwas an Bedeutung verlieren.

Richtig. Wir rechnen mit einem weiteren Zinsschritt der SNB in der zweiten Jahreshälfte und einem Leitzinssatz von 1,25 Prozent per Ende Jahr. Längerfristig erachten wir ein Leitzinssatzniveau von 1,0 Prozent als angemessen. Die SNB befindet sich in der komfortablen Lage, dass sie viel Handlungsspielraum, aber nur wenig Handlungsdruck hat. Die Inflation befindet sich wieder im Zielbereich und dürfte diesen bis auf Weiteres nicht mehr verlassen.

Die steigenden Mietpreise aufgrund der zweiten Referenzzinssatzerhöhung vom Dezember 2023 werden die Inflation im Jahresverlauf aber nochmals etwas anschieben.

Ja, doch das Preisumfeld präsentiert sich hierzulande insgesamt entspannt. Gleichzeitig hat der Aufwertungsdruck auf den Franken spürbar nachgelassen, was die negativen Effekte auf die Exportindustrie eingegrenzt und die monetären Bedingungen bereits verbessert hat. Das moderate Wirtschaftswachstum führt zwar nicht zu Jubelstürmen, aber erzeugt handkehrum auch keinen unmittelbaren Handlungszwang. Die Nationalbank bleibt damit in der Lage, flexibel auf Unvorhergesehenes reagieren zu können.

Was empfehlen Sie privaten und institutionellen Bauherren: Jetzt kaufen bzw. bauen oder zuwarten?

Mit der Zinswende nach unten gewinnen die Verkäufer wieder mehr Verhandlungsmacht, denn Immobilien dürften in den kommenden Quartalen als Anlage wieder attraktiver werden. Weil die Knappheit auf dem Wohnungsmarkt in den nächsten Jahren weiter zunimmt, die Mietpreise dynamisch steigen und die Finanzierungsbedingungen besser werden, sind die Bedingungen für den Kauf einer Immobilie wieder recht freundlich. Bei kürzeren Laufzeiten ist «Kaufen» bereits wieder ähnlich attraktiv wie «Mieten». Bis Jahresende dürfte «Kaufen» insgesamt sogar wieder günstiger sein als «Mieten», denn während sinkende Zinsen die Hypothekarkosten reduzieren, sorgt der Wohnungsmangel für weiter steigende Neumieten.

Das Wohneigentum weist aber nach wie vor stolze Preisniveaus auf; viele Haushalte müssen sich zur Decke strecken, um die Finanzierung zu stemmen.

Dennoch sollte man finanziell nicht bis ans Limit gehen. Vor einem Kaufentscheid sollte man sich die nötige Zeit nehmen, um auch Details wie den Zustand der Liegenschaft oder aufgestauten Modernisierungsbedarf zu prüfen und sich nicht drängen zu lassen. Was den Zeitpunkt eines Kaufes betrifft, kann man entspannt sein: Wir erwarten in den nächsten Quartalen weder namhafte Preiskorrekturen noch kräftige Preisanstiege.

Soll man bestehende Hypotheken also so bald wie möglich ablösen oder regulär auslaufen lassen?

Das hängt von der gewählten Finanzierungslösung ab. Wir empfehlen grundsätzlich einen Hypothekenmix, um das Zinsrisiko zu diversifizieren. Statt das gesamte Kreditvolumen auf eine Laufzeit zu terminieren, ist es häufig sinnvoller, die Laufzeiten zu staffeln oder für verschiedene Tranchen eine Kombination aus Geldmarkt- und Festhypothek zu wählen.

Und was empfehlen Sie – Fest- oder Saron-Hypotheken?

Personen mit einer langen Zinsbindung schneiden derzeit etwas besser ab als solche mit einer Saron-Hypothek. Langfristige Festhypotheken sind eine gute Wahl, solange man mit einer hartnäckigen Inflation und damit einem begrenzten Spielraum der Nationalbank für Zinssenkungen rechnet. Eine mehrjährige Festhypothek ist auch dann angebracht, wenn man eine feste Berechnungsgrundlage bevorzugt. Kürzere Laufzeiten sind hingegen günstiger, wenn man mit einer deutlichen Konjunkturabschwächung rechnet, die mit stärkeren Zinssenkungen einhergeht.

«Wir erwarten weder namhafte Preiskorrekturen noch kräftige Preisanstiege.»

Apropos empfehlen: Ich kann heute eine Hypothek auch online abschliessen; warum sollte ich noch persönlich bei einer Bank vorsprechen?

Es gibt natürlich Kunden, die mit rein digitalen Lösungen zufrieden sind – hauptsächlich bei einfacheren Bankgeschäften wie dem Zahlungsverkehr. Wenn es aber ans «Eingemachte» geht, sprich um die wesentlichen Lebensentscheidungen – wie die Anschaffung eines Eigenheims –, wünschen sich die Kunden nach wie vor eine fundierte persönliche Beratung. Denn für die meisten ist der Kauf eines Eigenheims der grösste finanzielle Entscheid des Lebens. Zudem spielt die Nachhaltigkeit eine immer wichtigere Rolle in der Beratung: In der Schweiz sind rund eine Million Häuser energetisch sanierungsbedürftig; mehr als die Hälfte der Gebäude werden noch immer fossil oder elektrisch beheizt. Wir unterstützen unsere Kunden deshalb auch mit einer langfristigen Finanzierungsplanung für energetische Sanierungen.

Angenommen, mir wird mein Elternhaus vererbt. Rein rechnerisch – mit fünf Prozent – kann ich mir die Hypothek nicht leisten, in der Praxis aber schon. Was tun?

Mit den Tragbarkeitsregeln wird sichergestellt, dass Hypothekarnehmer ihre Zinsen auch noch bei höheren Zinsen tragen können. Solange diese Zinsbelastung inklusive Amortisationen und Unterhaltskosten nicht mehr als ein Drittel des Bruttoeinkommens beträgt, gilt die Tragbarkeit als gewährleistet. In jedem Fall empfehlen wir, innerhalb der Familie frühzeitig über die Weitergabe der Immobilie zu sprechen. Wenn sich herauskristallisiert, dass die Liegenschaft an ein Kind übertragen werden soll, besteht die Möglichkeit, das Haus oder die Wohnung frühzeitig im Rahmen eines Erbvorbezugs zu übertragen. Dadurch können Hypothekarlast und Tragbarkeitsanforderungen gesenkt werden. Hierbei ist die Ausgleichspflicht gegenüber anderen Erben zu berücksichtigen. Unabhängig davon ist es wichtig, dass die Liegenschaftsübertragung im Kontext einer umfassenden Nachlass- und Vorsorgeplanung betrachtet wird. Es empfiehlt sich, eine Lösung in einem Erbvertrag zu regeln.

Für ältere Hausbesitzer ist der Abschluss einer Hypothek nach der Pensionierung oft schwierig, weil – wiederum rechnerisch – die Tragbarkeit nicht mehr gegeben ist. Was empfehlen Sie hier?

Um Kunden frühzeitig auf die finanzielle Situation im Alter hinzuweisen, prüfen die Raiffeisenbanken bereits ab Alter 50 die Tragbarkeit einer Finanzierung nach der Pensionierung. Mit den Kunden werden dann die Möglichkeiten besprochen, um die Tragbarkeit über die Pensionierung hinaus sicherzustellen. Dies können die Reduktion der Hypothek bis zur Pensionierung auf ein tragbares Niveau oder freiwillige Amortisationen über das regulatorische Minimum hinaus sein.

Auch interessant

Sie haben 2023 die administrativen Prozesse rund um die Beratung und die Hypothekenvergabe für Privatkunden automatisiert.

Ja, unser neues Tool verbessert das Kundenerlebnis, denn im Beratungsgespräch können vor Ort schnell verschiedene Finanzierungsvorschläge erstellt und besprochen werden. Gleichzeitig können alle für den Kreditentscheid relevanten Dokumente wie Lohnausweise oder Grundbuchauszüge automatisiert eingelesen werden. Dadurch reduziert sich der administrative Aufwand, die Kunden erhalten schneller einen Kreditentscheid und die Berater haben mehr Zeit für die Gespräche. Zusätzlich wurde die Beratung im Bereich Nachhaltigkeit gestärkt, indem systematisch auf die Energieeffizienz hingewiesen und ein Modernisierungsbedarf ausgewiesen wird. So können wir vorausschauender beraten und dazu beitragen, die Werthaltigkeit der finanzierten Immobilien zu steigern.

Zum Schluss: Welche Hauptziele haben die Thurgauer Raiffeisenbanken für 2024?

Wir setzen erstens auf Sicherheit. Unsere Eigenkapitalquote ist mit fast 24 Prozent ein schweizerischer Spitzenwert im Bankensektor. Kapitalstärke ist angesichts der wirtschaftlich und geopolitisch schwierigen Lage auch heuer eine gute Grundlage. Zweitens setzen wir weiterhin auf Diversifizierung: Die Raiffeisen-Genossenschaften bauen das Firmensegment und die Anlage- und Vorsorgeberatung fast überall überdurchschnittlich aus – eine Chance, die wir konsequent nutzen. Ziel ist es insgesamt, die persönliche Beratungskompetenz vor Ort und das digitale Angebot weiter auszubauen. Wir treiben den Wandel der reinen Hypothekar- zur Universalbank also voran.

Text: Stephan Ziegler

Bild: Marlies Beeler-Thurnheer