Immobilieninvestments verlieren an Attraktivität

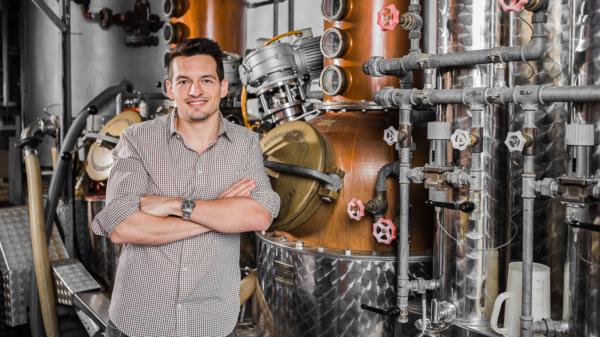

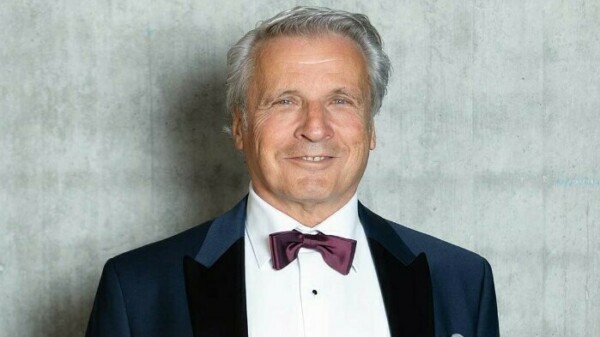

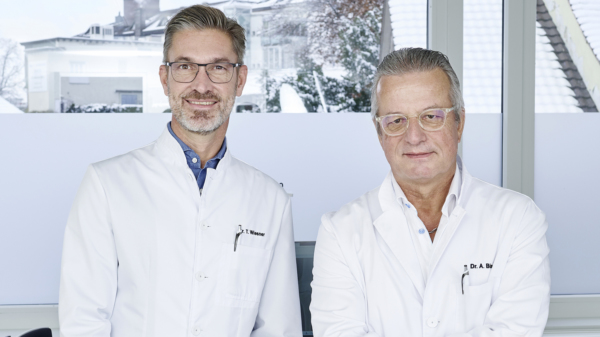

Jan Sörtgerath, die Nationalbank hat die Leitzinsen in mehreren Schritten um 250 Basispunkte beziehungsweise 2,5 Prozent erhöht. Ihr ehemaliger Chefökonom Martin Neff schreibt in seinem Blog, dieses Tempo sei angesichts einer Inflationsrate von drei Prozent «monumental» und folge nur dem «Dogma des Lehrbuchs». Wie beurteilen Sie die Entwicklung? Rechnen Sie mit weiteren Leitzinserhöhungen?

Unsere Ökonomen rechnen mit einem weiteren möglichen Zinsschritt der SNB im September, der jedoch, wenn überhaupt, eher präventiver Art ist. Danach dürfte der Zinsgipfel vorerst erreicht sein. Bei den Langfristzinsen wird es im unsicheren Konjunkturumfeld aber weiterhin eine gewisse Volatilität geben.

Die Banken zählen zu den Profiteuren der Zinswende und weisen teils drastische Gewinnsteigerungen aus, auch bei Raiffeisen ist der Gewinn im ersten Halbjahr um 26 Prozent auf 701 Millionen Franken gestiegen. Wie erklären Sie die Gewinnzunahme? Und wie rechtfertigen Sie diese gegenüber Ihrer Kundschaft?

Zum sehr guten Halbjahresergebnis von Raiffeisen hat vor allem die operative Ertragskraft der Gruppe beigetragen. Insbesondere das Zinsengeschäft, der Hauptertragspfeiler der Gruppe, hat gegenüber der Vorjahresperiode stark zugelegt. Treiber dieser Entwicklung war vor allem die von der Schweiz. Nationalbank eingeleitete Zinswende. Daneben hat auch das indifferente Geschäft zur Ertragssteigerung beigetragen. Raiffeisen behält über 90 Prozent des Gewinns im Unternehmen und schüttet diesen nicht aus. Demzufolge operiert Raiffeisen nicht gewinnmaximierend, sondern investiert in die eigene Sicherheit und Kapitalstärke. Insbesondere dank dieser Thesaurierung kann Raiffeisen die in den vergangenen Jahren stark gestiegenen Eigenmittel-Anforderungen an systemrelevante Banken erfüllen und steht als kapitalstarke und sichere Bankengruppe da. Davon profitieren einerseits unsere Kunden und Genossenschafter, andererseits wird dadurch auch massgeblich in die Stabilität des schweizerischen Finanzplatzes investiert.

Die Hypothekarzinsen haben stark angezogen. Was bedeutet das für den Immobilienmarkt?

Mit den nun höheren Hypothekarzinsen ist Wohnen im Eigenheim heute für Neuerwerber teurer als das Wohnen zur Miete. Damit einhergehend geht die Nachfrage nach Eigenheimen zurück. Diese Nachfrage trifft noch immer auf ein äusserst knappes Angebot. Wir rechnen entsprechend ab dem nächsten Jahr lediglich mit leichten Preisrückgängen im Markt für selbst genutztes Wohneigentum. Am Markt für Anlageobjekte dürfte der Anstieg der Hypothekarzinsen einen spürbareren Effekt haben: Mit den gestiegenen Finanzierungskosten lohnen sich viele Immobilieninvestitionen nicht mehr. Mit der sinkenden Nachfrage nach Renditeobjekten dürften die Preise unter Druck geraten. Der Anstieg der Mietzinsen bewahrt den Markt aber vor einem Absturz.

Und wie sieht es hinsichtlich bestehender Fest-Hypotheken aus, die verlängert werden müssen? Droht hier eine negative Entwicklung oder gar ein Immobiliencrash?

Auslaufende Festhypotheken müssen nach der Zinswende meist zu einem deutlich höheren Zinssatz refinanziert werden. Jedoch liegen die Zinsen für Festhypotheken immer noch weit unter der kalkulatorischen Tragbarkeit von fünf Prozent, mit welcher bei der Hypothekarvergabe vorsichtshalber gerechnet wird. Damit sind die Schuldner auch nach der Zinswende weiterhin in der Lage, ihre Hypothekarschulden zu stemmen. Sie müssen aber infolge der höheren Zinslast ihre Sparquote reduzieren oder den Gürtel anderswo enger schnallen.

«Mit den gestiegenen Finanzierungskosten lohnen sich Immobilieninvestitionen oft nicht mehr.»

Inwieweit verschieben sich die Anlagen Ihrer Kundschaft angesichts sinkender Renditen mit Immobilien und Aktien?

Aufgrund des starken Zinsanstiegs sind festverzinsliche Anlagen wieder attraktiver geworden. So werfen solide Staats- und Unternehmensanleihen wieder eine Rendite ab und gehören in ein diversifiziertes Portfolio. Für die Aktienmärkte rechnet Raiffeisen in diesem Jahr nicht mehr mit viel Aufwärtspotenzial; es sind sogar gewisse Korrekturen möglich. Präferiert werden Titel aus defensiven Sektoren wie Nahrungsmittel, Gesundheit und Konsumgüter für den täglichen Verbrauch. Aufgrund seiner Funktion als Inflations- und Krisenschutz ist Gold weiterhin interessant. Auch Schweizer Immobilienfonds bleiben eine attraktive Portfolio-Beimischung. In der Schweiz trifft ein knappes Angebot immer noch auf eine hohe Nachfrage. Auch die Mieteinnahmen steigen aufgrund der höheren Zinsen wieder an.

Was empfehlen Sie also für eine Anlagestrategie?

Eine Anlagestrategie ist langfristig ausgerichtet und sollte nicht aufgrund von Marktverwerfungen über den Haufen geworfen werden. Aus diesem Grund raten wir Anlagekunden, auch in turbulenten Marktphasen an ihrer Anlagestrategie festzuhalten, denn sie berücksichtigt Alter, Risikofähigkeit, Risikobereitschaft sowie die persönlichen Ziele. Daraus ergeben sich individuelle Empfehlungen.

Von Januar 2015 bis Juni 2022 lag der Leitzins der Schweiz. Nationalbank während über sieben Jahren bei minus 0,75 Prozent. Sie folgte damit der Politik der grossen Notenbanken in den Vereinigten Staaten und der Europäischen Union. Dieser Negativzins glich auf den Finanzmärkten einem Erdbeben. Während klassische Anlageformen wie Obligationen oder Staatsanleihen kaum mehr Renditen versprachen, explodierten Aktien- und Immobilienpreise, weil Geld noch nie so billig zu haben war. Die darin praktisch schon eingepreiste Inflation schlug nach dem Ende der Corona-Pandemie zunehmend durch und brachte vor allem den Ländern der EU und den USA rekordhohe Preissteigerungen. Mit der schrittweisen Erhöhung des Leitzinses sucht die Nationalbank, die Inflation einzudämmen auf einen Zielwert von zwei Prozent. Dieses Ziel wurde im Juni dieses Jahres bereits erreicht.

Text: Urs Fitze

Bild: istock, zVg